Tras la llegada del COVID-19 y derivado de las afectaciones económicas por la crisis sanitaria, las familias que sacaron un crédito hipotecario en el Instituto Nacional del Fondo para la Vivienda de los Trabajadores (Infonavit) previo a la pandemia no pudieron pagarlo. La cifra de deudores continúa aumentando.

De acuerdo con el último Reporte Anual de Vivienda del Infonavit, en el 2020 las hipotecas que no se siguieron pagando registraron una tasa de 16.4 por ciento, pero la situación se agravó para junio del 2021, cuando el indicador de impago o cartera vencida llegó a 17.6 por ciento a nivel nacional.

Noticia Destacada

Campeche en la mira de cineasta mexicano; podría ser usado como set en próxima película

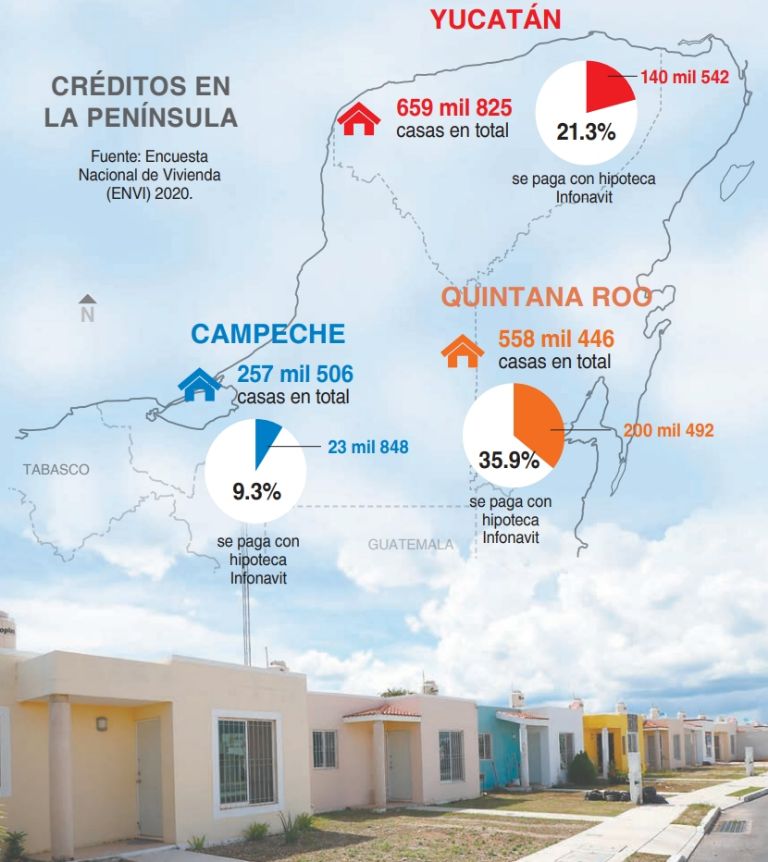

Es decir, alrededor de 18 créditos por cada 100 cayeron en morosidad en el 2021. En la Península de Yucatán, Quintana Roo es la entidad con más viviendas que se están pagando a través de un crédito Infonavit; de 558 mil 476 casas en total, el 35.9 por ciento se paga con una hipoteca del Instituto, o sea 200 mil 492, según los resultados de la Encuesta Nacional de Vivienda (ENVI) 2020.

Mientras que en Yucatán se contabilizaron 659 mil 825 viviendas en total, de las cuales el 21.3 por ciento se pagan con un crédito Infonavit, es decir, alrededor de 140 mil 542. Por su parte, Campeche registra 257 mil 506 unidades en total, de las cuales 23 mil 848 se están pagando a través del Instituto, lo que equivale al 9.3 por ciento.

Para evitar que las familias con hipoteca se queden endeudadas y para ayudar a aquellas que perdieron su empleo (por despido o renuncia voluntaria), el Instituto lanzó el programa Apoyo Solidario Infonavit (ASI), así como el Nuevo Esquema de Crédito en Pesos (NECP), que consisten en que los acreditados con crédito hipotecario valuado en Veces Salario Mínimo (VSM) puedan reestructurar su financiamiento para que sea valorado en pesos y de esta manera evitar que las deudas crezcan junto con la inflación.

Cabe resaltar que el programa ASI concluyó el 30 de abril pasado y permitió que los acreditados (que lo solicitaron y que cumplieron con los requisitos) obtuvieran descuentos del 75, 50 y 25 por ciento en las mensualidades durante 18 meses. Además, ofrecía una condonación de los intereses complementarios, o sea aquellos que corresponden a los cofinanciamientos con bancos u otros programas, y que se integran en un solo pago de la hipoteca.

Si bien el ASI ya no está disponible, todavía se puede hacer el cambio del crédito en VSM al NECP. Pero ¿conviene cambiar de esquema?, ¿cómo afecta a la deuda la conversión de las hipotecas del Infonavit? A la larga, ¿con qué esquema se paga menos y por qué?

Ahora bien, de acuerdo con el Infonavit, los beneficios que trae la conversión de créditos son que la persona acreditada pueda tener un saldo pendiente a pagar sin que se modifique cada año, así como mensualidades fijas durante la vigencia del financiamiento.

Hay que tener en cuenta que las hipotecas en Veces Salarios Mínimos suben la deuda conforme se incremente el salario mínimo o bien la Unidad de Medida y Actualización (UMA), indicador que también aumenta de acuerdo con el índice de inflación anual.

Dependiendo de cuál de estos indicadores sea más bajo, si la UMA o el incremento salarial, se toma ese porcentaje para estimar el aumento en la deuda y los pagos mensuales de los créditos Infonavit en VSM.

Desde la reforma a la Ley del Infonavit en el 2016, la actualización anual de los créditos valuados en VSM se ajustan con lo que resulte menor entre el incremento porcentual del salario mínimo y el crecimiento porcentual de la UMA, siendo la Unidad Mixta del Infonavit (UMI) la referencia de valor que captura el valor mínimo.

Por lo tanto, la UMI se actualiza cada año al igual que el salario mínimo y éste puede subir más los intereses que una hipoteca valorada en pesos. De hecho, desde entonces la unidad de Veces Salario Mínimo ha aumentado 99.83 pesos; del 2016 el indicador paso de 73.04 pesos a 172.87 en 2022; mientras que la UMI ha pasado de 73.04 pesos (en el 2016) a 91.56 (en el 2022), lo que representa un incremento de 18.52 pesos en seis años y una variación anual de 4.99 por ciento en el último año.

De manera que las hipotecas en VSM aumentan a medida que sube la UMI, que se estima a partir del salario mínimo y la UMA. Por ejemplo: si el año pasado sacaste un crédito en VSM de 600 mil pesos y tu pago mensual es de 6 mil pesos, de esa cantidad sólo el cinco por ciento (300 pesos) se irá para pagar capital y el 95 por ciento restante para intereses. Al multiplicar 300 pesos por 12 meses, estarías amortizando tres mil 600 pesos de la deuda en ese primer año.

Entonces, uno pensaría que por el primer año ya sólo faltan 596 mil 400 pesos (600 mil menos tres mil 600) los siguientes años. Pero como tu crédito está en VSM, a partir de enero de este año llegó el ajuste, por lo que tu deuda subió 4.99 por ciento. Es decir, los 596 mil 400 pesos, más 29 mil 760.36 pesos (por el incremento del 4.99 por ciento) hacen que la deuda ascienda a 626 mil 160 pesos.

Y de nueva cuenta, ese segundo año sólo cinco por ciento de tu pago mensual se irá a amortización de capital, y el otro 95 por ciento para pagar intereses. Esto hace que las deudas suban y sean difíciles de pagar, lo que termina desanimando a muchos acreditados, que deciden dejar de pagar la hipoteca.

Pero esto no te ocurrirá con una hipoteca valorada en pesos. Como señalamos, con la conversión de créditos los acreditados podrán conocer la cantidad de meses restantes para liquidar su hipoteca, así como la cantidad del saldo real en pesos, sin que cada año la deuda incremente.

En otras palabras, los financiamientos para vivienda de los derechohabientes que hayan optado por cambiar de esquema verán sus pagos mensuales congelados. En ese sentido, la tasa de interés del crédito se mantiene fi ja y diferenciada, de acuerdo con el salario del derechohabiente, así como el monto mensual del crédito otorgado durante toda la vida de la hipoteca, por lo que los intereses pueden ir desde el 1.91 por ciento hasta el 10.45 por ciento.

Por otro lado, los créditos Infonavit en pesos permiten que las aportaciones patronales del cinco por ciento a la subcuenta de vivienda del Instituto Mexicano del Seguro Social (IMSS), ofrezcan un beneficio directo al cuentahabiente, ya que esta aportación se usa para pagar el crédito de manera directa y no al pago de intereses, como ocurre con los esquemas antiguos; según el Instituto, esto permite que los acreditados ahorren hasta dos años en pagar el préstamo.

Requisitos para cambiar

Si tienes una hipoteca en veces salario mínimo con el Infonavit y quieres cambiar al Nuevo Esquema de Crédito en Pesos, debes ganar el equivalente a cuatro sueldos mínimos, es decir alrededor de 20 mil pesos mensuales; no tener adeudos en los últimos 24 meses; que tu crédito hipotecario sea mínimo de 15 años.

Debes tomar en cuenta que si cambias tu hipoteca Infonavit de VSM a pesos ya no podrás regresar al esquema anterior. Ahora bien, para hacer la solicitud de conversión de crédito, hay que ingresar al sitio web https://micuenta.infonavit.org.mx/wps/portal/mci2/login/.

Ingresar la dirección de correo electrónico y tu contraseña previamente registrada Una vez adentro hay que dirigirse al apartado Programa Responsabilidad Compartida Luego capturar los datos como: Número de Seguridad Social (NSS), número de crédito, nombre y apellidos, dirección de correo electrónico y teléfono de contacto.

Enseguida, el sistema evaluará si cumples con los requisitos para hacer el cambio; si cumples con los criterios del programa deberás aceptar las condiciones de la hipoteca en pesos.

Síguenos en Google News y recibe la mejor información

JG